「投資をした方がいいってテレビで見るけど何をしたらいいのかわからない」

「株式投資ってなんだか難しそう…」

このように、株式投資に対して「難しい・分からない」という印象を持っている人も多いのではないでしょうか?

実は、株はギャンブルやお金稼ぎの道具ではなく「企業の資金調達手段」や「投資家の資産を守る」ためのものであり、経済の動きを身近に感じられる一番わかりやすい投資方法でもあります。

今回は、株の基本からリスク・リターンの考え方まで、初心者にもわかりやすく解説します。

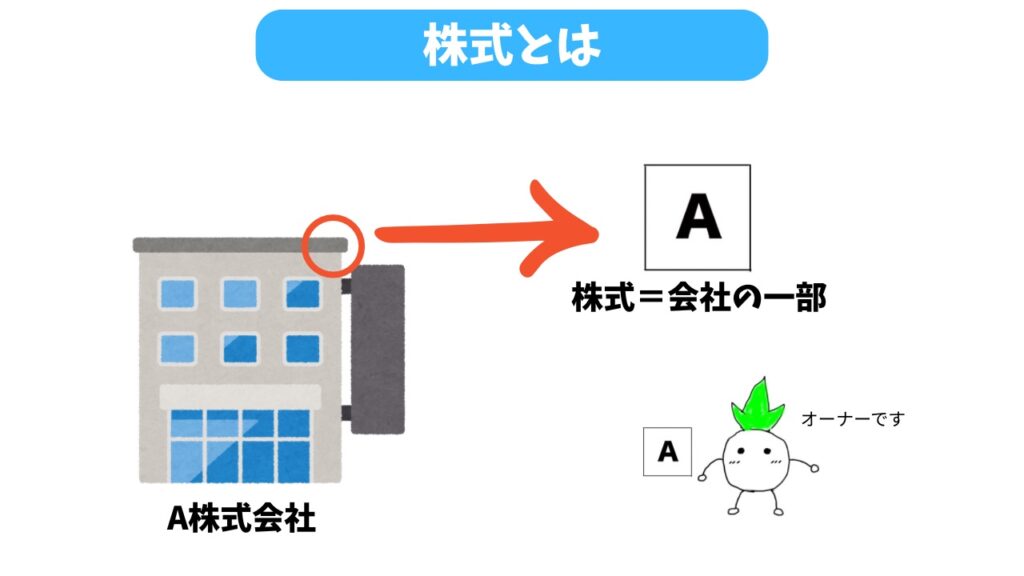

株(株式)とは?

株(株式)とは、「会社の所有権の一部」を細かく分けたものです。

つまり、「株を購入する=会社の一部を持つ(オーナーになる)」ことを意味します。

それでは、

- なぜ会社は株式を発行するのか

- なぜ投資家は株を購入するのか

を、それぞれの目線から解説します。

① 会社目線:株=会社の資金調達手段資金

企業は「事業の拡大」や「新しい製品の開発」など、日々の活動で莫大な資金が必要になります。

これらの資金調達をすべて銀行から借金して賄うと、「借金+利息の返済」のように返済する額が大きくなってしまいますよね。

そのような時に行われるのが株の発行です。

資金調達の手段として株式を発行するメリットは以下のようになります。

- 借金をせずに資金調達できる

- 返済の必要がない

- 財務の健全性が向上する

このように、株式を発行することで少ないリスクで資金の調達が可能になります。

② 投資家目線:株=会社の一部を取得(資産)

投資家から見る株は、主に「資産運用の手段」です。(一定数株式を保有するとオーナーの1人として株主総会に出席できます。)

投資家が株式を保有するメリットは以下のようになっています。

- 株価が上がると資産が増加する

- 配当金や優待券が貰える(会社によります)

- 所得税と比べて税金が安い

株の売買を図解で解説

先ほど説明したように、株を買うというのはその会社の一部を所有するということを意味します。

「会社の一部を所有する」といっても株式は基本大量に発行されており、所有したからといっても従業員や社長になる訳ではないので、少しイメージしづらいかもしれません。

ここではカブ君とトマト株式会社を使って解説します。

まずは以下の画像を見てみましょう。

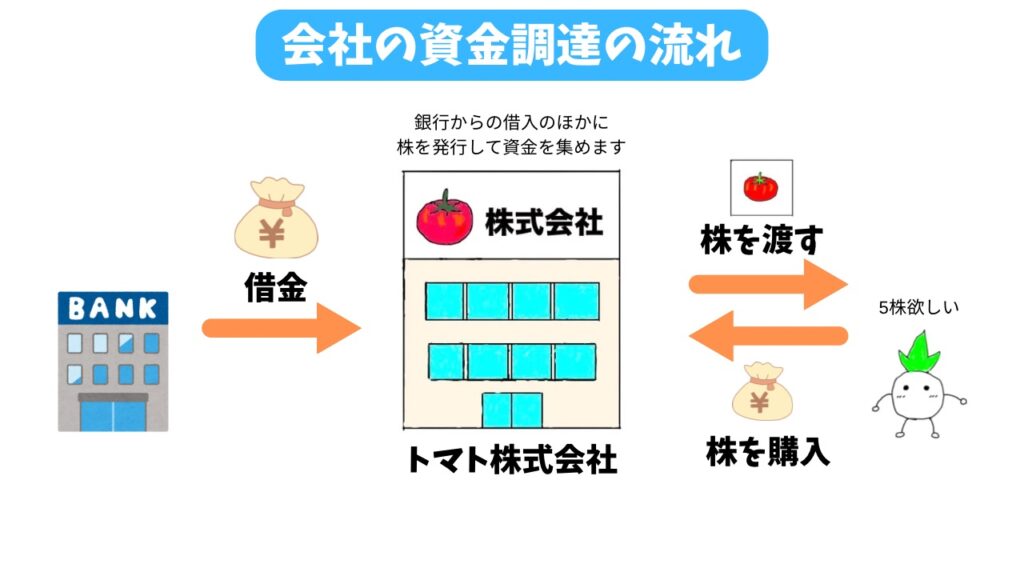

ケチャップを製造するトマト株式会社は資金調達をするために銀行からの借金の他に株式を発行することを決め、50株発行して30株を保有して残りの20株を売りました。

カブ君は「ケチャップの需要がこれから増えるかも」と思い、1株当たり100,000円の株を5株(合計500,000円)購入しました。

こうして、株を保有したカブ君はトマト株式会社のオーナーの一人になります。

ここからどのようにして利益が出るのでしょうか?

株のリターンは2種類

株のリターンは主に以下の2種類になります。

1. 配当金:会社が利益を出したときに、利益の一部を株主に分配するお金

2. 値上がり益(キャピタルゲイン):株を買ったときよりも高い値段で売って得る利益

1. 配当金

まずは配当金について見ていきましょう!

先ほどトマト株式会社の株を購入しましたが、その続きです。

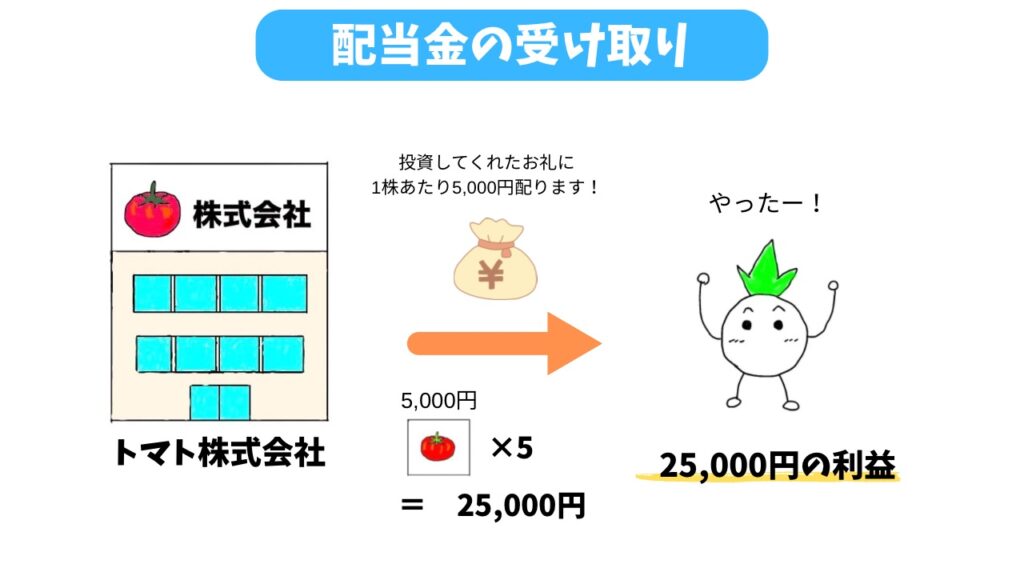

カブ君の「ケチャップの需要が増える」という読みが見事に的中し、トマト株式会社のケチャップがたくさん売れ、1000万円の利益が出ました。

一般的に、株式会社は利益が出た際にその一部を「配当金」という形で株主に還元します。

今回1000万円の利益を上げたトマト株式会社は1株当たり5,000円配当することを株主総会で決定しました。

5株保有しているカブ君は25,000円の配当金を受け取ることができます。

これが、株でお金を稼ぐ方法の1つ「配当金」です。

今回の例のように、配当を行っている会社の株を保有していると毎年収入を得ることができます。

また、配当金ではなく株主優待(企業のサービスをお得に使える券)のパターンもあります。

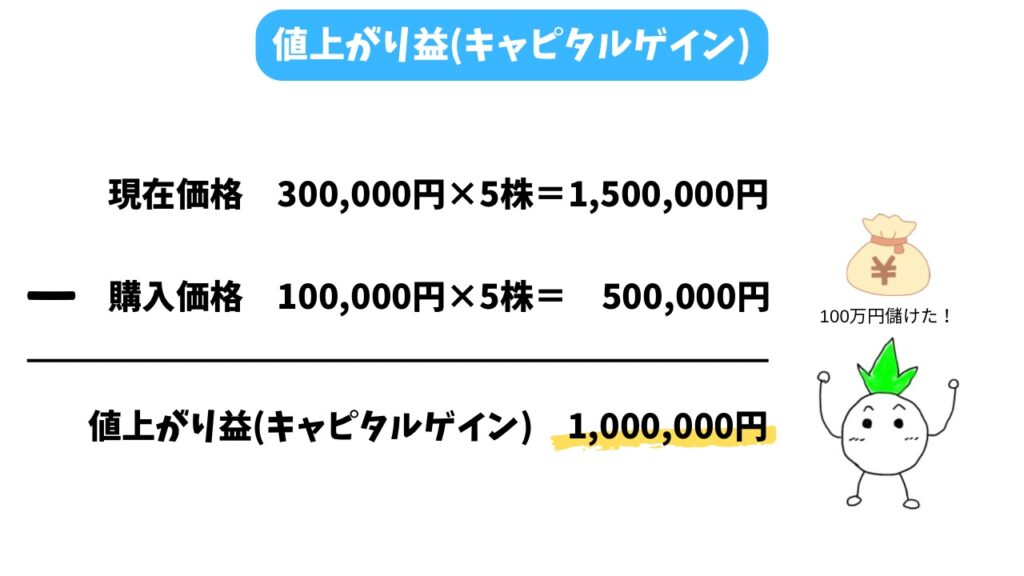

2. 値上がり益(キャピタルゲイン)

次に、値上がり益(キャピタルゲイン)を見ていきます。

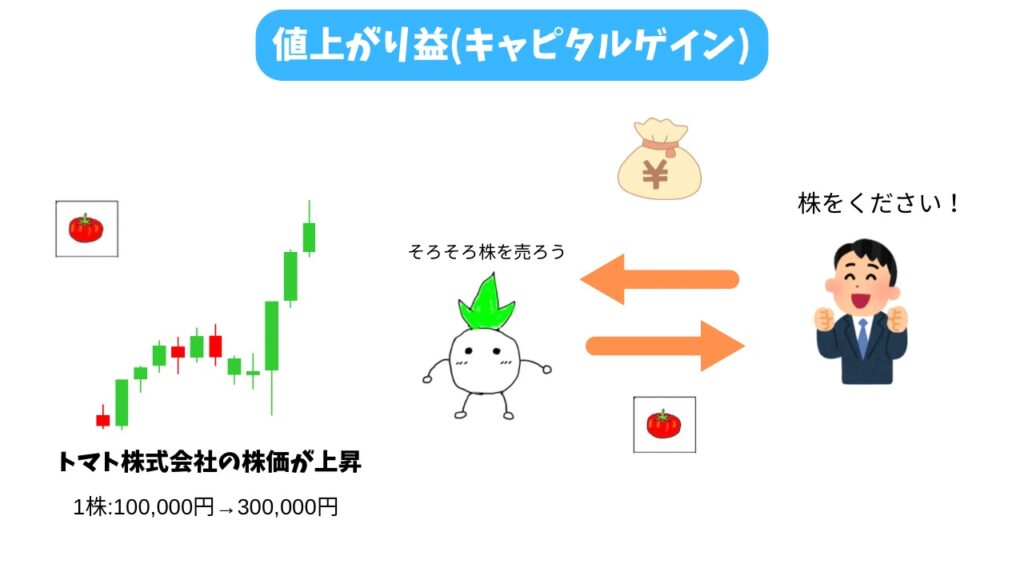

トマト株式会社はケチャップがたくさん売れたことで設備投資や新商品の開発などを行うことができ、年々会社の規模が大きくなっていきました。

会社が大きくなっていくことで「トマト株式会社の株が欲しい」という投資家がたくさん現れましたが、全50株のうち30株は会社が保有しているため株式市場には20株しかありません。

このように、株が欲しい人(需要)に対して株の数(供給)が少ないので株の価格が上がっていきます。

その結果、株の価格が1株当たり300,000円まで上昇しました。

カブ君は1株当たり100,000円の株を5株保有していますが、今回の株価上昇を機に全株売却することにしました。

これが、株でお金を稼ぐもう1つの方法「値上がり益(キャピタルゲイン)」です。

今回の例のように、安い時に株を購入し、株価が上がった時に売却をすることで収益を得ることができます。

「配当金」×「値上がり益(キャピタルゲイン)」のパターンもある

1つの株で「配当金」と「値上がり益」のどちらも得ることができます。

先ほどのトマト株式会社とカブ君で解説していきます。

1株当たり100,000円を5株購入したカブ君は配当金25,000円を5年間受け取り、その後1株当たり300,000円で全株売却しました。

この場合、配当金での収益が125,000円、値上がり益での収益が1,000,000円で、合計1,125,000円の利益になります。

このように、「配当金」目的で購入した株でも「値上がり益」を得ることができますし、「値上がり益」目的で購入した株でも「配当金」を受け取ることができます。

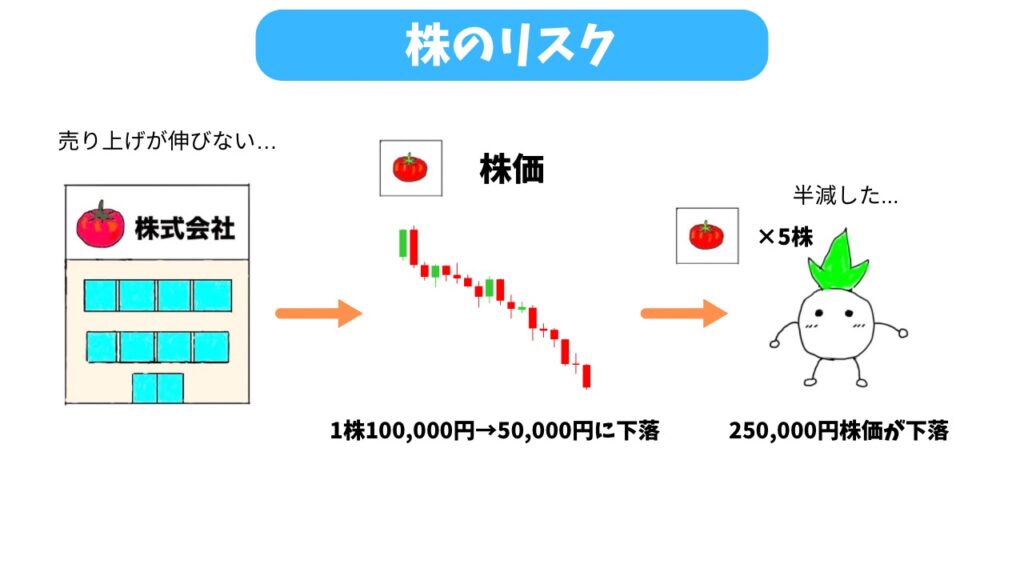

株式投資のリスク

次に、株のリスクについて説明していきます。

先ほどと同様、カブ君は「ケチャップの需要がこれから増えるかも」と思い、1株当たり100,000円を5株(合計500,000円)購入しました。

しかし、思っていたようにケチャップの需要はそこまで増えずトマト株式会社の売り上げは停滞してしまいました。

その結果、トマト株式会社の株は1株当たり50,000円まで値を下げてしまい、カブ君の資産は250,000円減少することになります。

これが株のリスクです。

「日本の平均株価が上がったor下がった」というニュースを日々見かけますが、株価は企業の業績や経済、政治の影響を受けて日々上下しています。

もし会社の業績が悪化すれば、カブ君のように株価が下がって損をすることがあります。

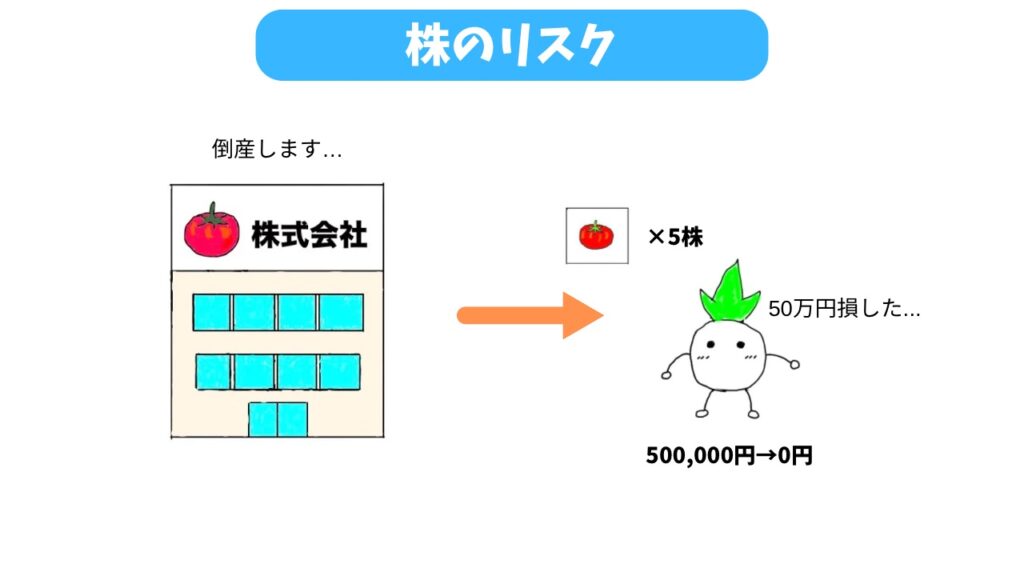

また、倒産すれば株の価値はゼロになる可能性もあります。

株のメリット・デメリットまとめ

以下は、株のメリット・デメリットをまとめた表です。

| メリット | デメリット |

| 高いリターンが狙える | 値動きが激しくリスクが高い |

| 株主優待や配当がもらえる | 元本が保証されない |

| 経済成長の恩恵を受けやすい | 短期的に損を出す可能性がある |

また、キャピタルゲインの税率は現在20%なので少額投資の方にとっては負担(デメリット)に感じますが、株を大量に保有している方にとっては所得税よりも低く負担が少なく(メリット)感じます。

まとめ

いかがでしたでしょうか!

株に対して「ギャンブル」というイメージを持っている人も多いかもしれませんが、株は株式を発行している会社の一部を保有する権利(=資産)のことです。

また、株にはインフレ時に資産を守る役割があります。

インフレが起こると「物価が上がる=通貨の価値が下がる」ので、現金のまま管理していると年々資産の価値が下がってしまいます。一方で、インフレ時には物価高による売り上げの増加など企業成績が良くなりやすいので、株価も増加しやすい傾向にあります。

つまり、インフレ時には現金管理ではなく株にして管理することで資産の減少を防ぐことができます。

このように、株はギャンブルではなく資産であることがわかりますよね。

もちろん、今回紹介したように株価の下落などデメリットもあるので、株を購入する際は事前に企業の情報やニュースを読む読んで判断しましょう!

コメント